2025/01/05

7月も最後の日なので恒例の毎月の資産運用の公表です。

連続増収記録がついに終了となりました。

それではどうぞ

7月のマーケット情報

まずは7月のマーケットからです。

ダウ30 334,935ドル(前月比+202ドル)

S&P500 4,395(前月比+115)

ナスダック 14,672(前月比+327)

米国市場は3市場とも前月比でプラスとなり史上最高値を超えています。

米国市場は強すぎます。

まさに無双。敵なし状態です。米国株だけに突っ込んでいればよかったことになります。

7月に下がる局面があったのですが結局調整すらならず上昇を続けていいきます。

チャートを見ると怖いのですが・・・・こういう時に限って上がるものですね。

為替 ドル円相場 109.67円(前月比1.1円高)

ドル円相場は一円ほどの円高となりましたが、落ち着いた相場となっています。

もうずっと100円から110円のボックス圏となっています。

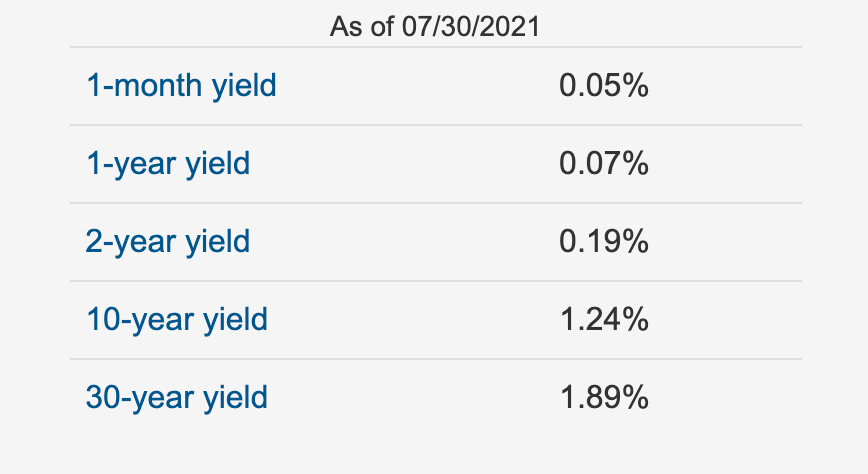

米国金利概要

米国の1ヶ月短期金利から30年の長期金利

米国金利のイールドカーブ

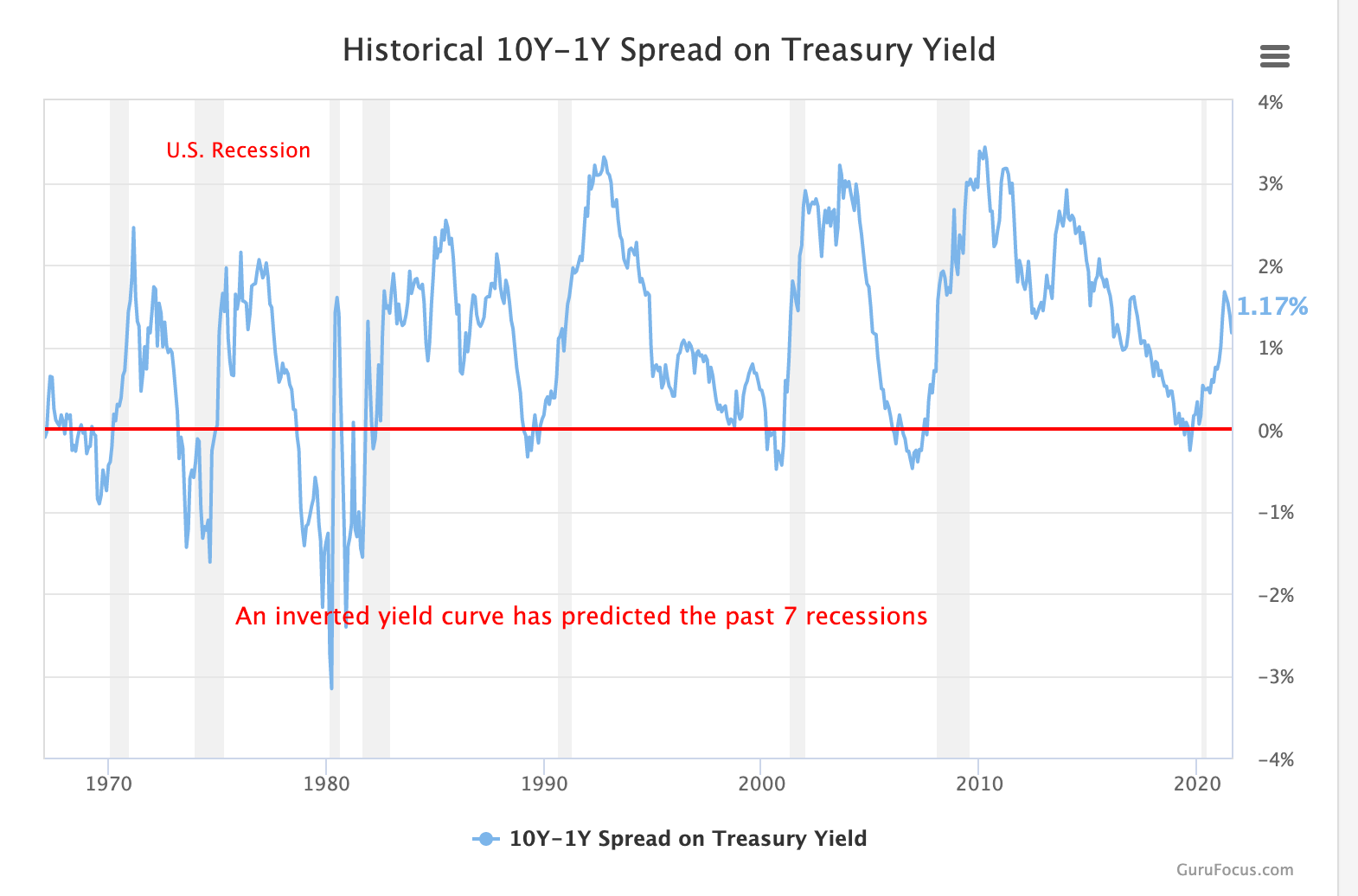

10年金利と1年金利の差

30年国債の利回りが前月の2.16%から1.89%へと2%を割れて来ました。

長期金利の低下によって1年金利と10年金利の差が縮まっています。

今年春頃まで米国はインフレ懸念一色だったのですが、債券市場の金利は低下しています。

これは何を意味しているのでしょうか?

一時的なのか、今後の米国のインフレは低下していくのか、それとも景気後退を読んでいるのか注意していく必要があります。

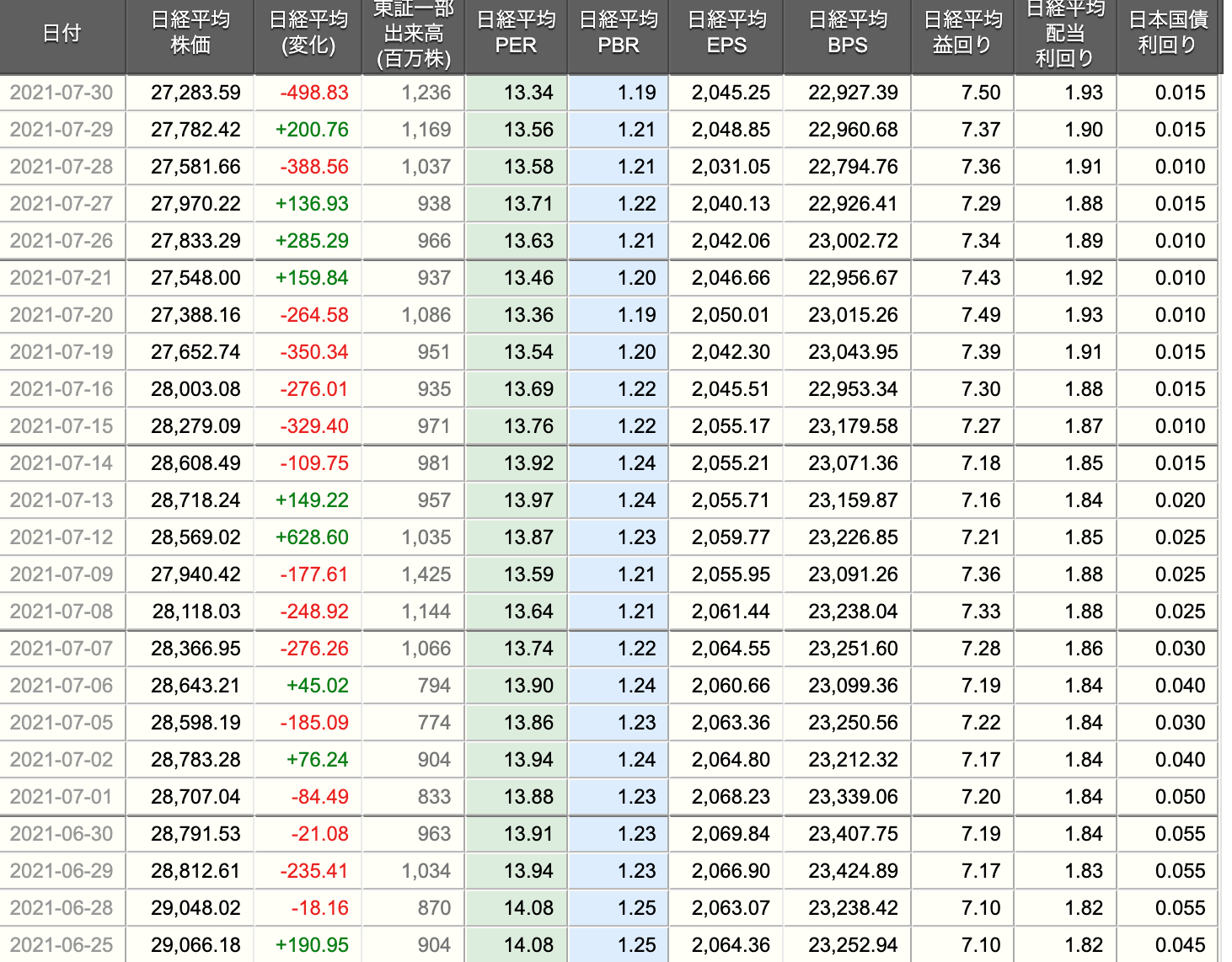

日本の株式市場

日経27,283円(前月比-1,783円)

東証株価指数 1,901(前月比-61)

日経平均の各指数

日経平均は前月比で1,800円近く下がっています。

2月に3万円を超えて30年ぶりの高値更新、日本経済復活への狼煙か!!

・・・と思いきや、その後ダラダラと下がっています。

米国市場とは対照的。

なぜ日本は学ばないのアホ国家になってしまったのか?

いやアホだからずっと停滞していたのでしょう。

日本市場に対しては今でも割安だと思っているのですが、本当にチャンスを生かせない国。

日米の各指数

| 指数 | 株価 | 一株利益 | PER | 配当利回り | 益利回り | 10年国債利回り |

| S&P500 | 4,395 | 152 | 28.83 | 1.35% | 3.23% | 1.24% |

| 日経225 | 27,283 | 2,045 | 13.34 | 1.93% | 7.50% | 0.015% |

米国のPERは私が今までチェックしていたサイトは毎月の更新がないので別のサイトの指数を利用しています。

6月末のPERはおよそ29倍となっています。

日本株の割安が目立ちますが、停滞しているから割安と見るか、チャンスと見るか・・・・

個人的には割安に感じますが・・・・

今後も指数のチェックを続けていきます。

指数的には日本市場の割安感があります、更に下がるようなことがあれば私は購入していくつもりです。

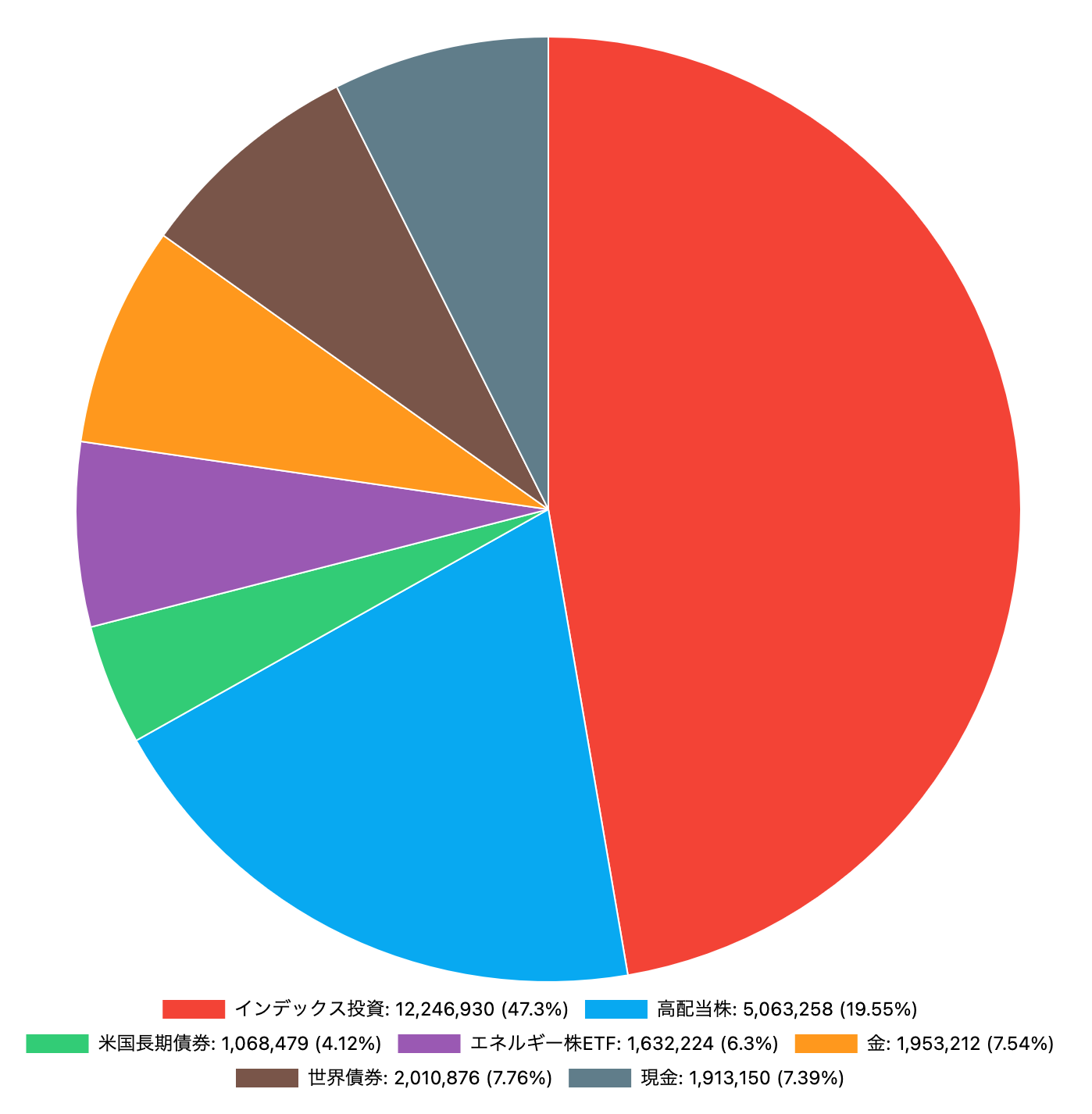

7月の総資産25,908,129円(前月比-730,534円)

| アセット | 評価額(円) | 前月比(円) | 割合(%) |

| インデックス投資 | 12,246,930 | -850,421 | 47.3 |

| 高配当株・ETF | 5,063,258 | -677,182 | 19.55 |

| 長期債券ETF | 1,068,474 | +54,330 | 4.12 |

| エネルギー株ETF | 1,632,224 | -186,988 | 6.3 |

| 金 | 1,953,212 | +508,771 | 7.54 |

| 世界債券 | 2,030,876 | +523,684 | 7.76 |

| 現金 | 1,913,150 | -102,728 | 7.39 |

| 合計 | 25,908,129 | -730,534 | 100 |

円グラフで表示

購入資産

SMTゴールドインデックス・オープン(為替ヘッジあり) 50万円

楽天・全世界債券インデックス(為替ヘッジ)ファンド 50万円

売却資産

| 銘柄 | 枚数 | 金額 |

| ティア | 100 | 46,800 |

| ハードオフコーポレーション | 100 | 76,400 |

| 伊藤忠エネクス | 100 | 99,200 |

| UFJ | 100 | 60,300 |

| 合計 | 282,700 |

| 銘柄 | 枚数 | 売却額 |

| ミクシィ | 100 | 256,071 |

| 投信名 | 売却益 |

| 三井住友TAM-外国株式インデックスe | 422,521 |

個別株はタバコ以外全て売却しました。

また先進国株インデックス投資信託である三井住友TAM-外国株式インデックスeを50万円分売却しました。

税金を77,500円ほど支払って受け取り額が42万円ほどしかないよ・・・どんだけ税金払ってるねんw 泣ける。

これは売らない方が良かったかも失敗だったかな。

大分売却は進んだのでこの辺で止めようと考えています。後は長期債券と米国物価連動債権を購入していこうと思っています。

売買があればブログで報告していきます。

最終的なポートフォリオはこんな感じにしていきます。

6月の配当

| 銘柄 | 金額(円) |

| DFE | 2,615 (23.85ドル) |

| DGS | 2,384 (21.74ドル) |

| EDV | 3,812 (34.76ドル) |

| MO | 5,158 (47.03ドル) |

| PM | 4,188 (38.19ドル) |

| 八方雲集 | 2,525 (645台湾ドル) |

| 合計 | 20,682 |

| 月 | 金額(円) |

| 1 | 28,500 |

| 2 | 7,616 |

| 3 | 11,726 |

| 4 | 14,582 |

| 5 | 22,609 |

| 6 | 39,548 |

| 7 | 20,682 |

| 8 | 25,910 |

| 9 | 19,810 |

| 10 | 19,220 |

| 11 | 103,653 |

| 12 | 19,096 |

| 合計 | 333,852 |

米国株から主に配当がありました。台湾株である八方雲集からも配当がありました。大して期待していなかったのですが3%以上の利回りはあるようです。台湾を代表する外食チェーン店になると思っているのでもう少し買っていてもいいかなと思っています。

インデックス投資12,246,930円(-850,421円)

特定口座 3,822,444円

積立NISA 1,826,636円

iDeCo口座 6,597,850円

口座別資産

| 口座 | 評価額 | 前月比 |

| 特定口座 | 3,822,444 | -645,918 |

| 積立NISA口座 | 1,826,636 | −86,789 |

| iDeCo口座 | 6,597,850 | -147,714 |

| 合計 | 12,246,930 | -734,421 |

アセット別資産

| アセット | 評価額 | 比率 |

| 日本株 | 3,909,049 | 31.91 |

| 先進国株 | 4,202,691 | 34.31 |

| 新興国株 | 4,135,189 | 33.76 |

日本株だけでなく中国株も不調なため新興国株の資産もやや減らしています。

ただし中国株の不調の割には新興国株インデックスは下がっていないですね。

今後投資をする商品

米国長期債券としてEDVへ投資をしているのですが、円をドルにするのが面倒なので残りの100万円は日本のETFである

(2621)iシェアーズ 米国債20年超 ETF(為替ヘッジあり)に投資をするかもしれません。

この辺はやや検討。

また今後はエネルギー株を売却していき(TIP)iシェアーズ 米国物価連動国債 ETFへも投資をしていきます。

最終的には長期債券200万円・物価連動債券200万円となるようにしていく予定です。

2021年の運用成績

| 月 | 評価額 | 前月比 |

| 1月 | 23,429,736 | +644,568 |

| 2月 | 24,681,190 | +1,261,454 |

| 3月 | 25,512,109 | +830,919 |

| 4月 | 25,589,755 | +77,646 |

| 5月 | 26,021,861 | +432,106 |

| 6月 | 26,638,663 | +613,802 |

| 7月 | 25,908,129 | -730,534 |

| 8月 | 25,711,751 | -196,378 |

| 9月 | 25,553,102 | -158,649 |

| 10月 | 26,256,000 | +703,000 |

| 11月 | 26,138,000 | -118,000 |

| 12月 | 26,885,200 | +747,200 |

今年上半期は毎月資産が増えていったのですが7月はついにマイナスとなりました。

順調過ぎました。

ただし、資産を売却して思うのは売却益20%の税金は結構きついです。

20万円以上払っているので今年は平均的サラリーマン並みに税金を支払いました。

私は働くより運用益で税金を支払っていきます。

まとめ

調整あるある詐欺な私ですが、今月も米国市場は調整なし。

反対に日本と中国が下落してくという米国一点投資派の意見が正しい月となりました。

しかし私は今後も世界分散投資、株以外のアセットに分散投資を続けていきます。

8月はどうなるか?

それでは来月もお楽しみに!